Buongiorno e Buon Anno!

Riprendo oggi la pubblicazione della newsletter dopo le festività natalizie.

Condivido con te le ultime notizie dalla Borsa LME relative alla scorsa settimana ed alcuni approfondimenti dal mondo dei metalli.

Rispetto all’anno scorso ho voluto aggiungere una sezione chiamata “curiosità”, spero di riuscire a trovare sempre qualcosa che ti possa interessare e incuriosire, buona lettura.

Il calo diffuso dei prezzi degli “industriali” non rappresenta certo l’avvio di uno storno del listino LME, semmai un momento di conferma dei valori visti a inizio dicembre.

La settimana appena conclusa è stata, a tutti gli effetti, la prima che ha avuto una reale connotazione lavorativa del nuovo anno.

Le avvisaglie di una partenza al rallentatore in termini di quotazioni degli “industriali” erano evidenti da tempo e l’indice LMEX, in calo di poco più dell’1%, mette l’accento su una situazione generale di sostanziale stabilità dei valori del listino LME.

L’evidenza dell’affermazione appena fatta prende spunto dalla natura anomala dell’onda rialzista che ha avuto la Borsa nella seconda metà di dicembre, fatta più di suggestioni emotive che da fondate aspettative di crescita della domanda reale di metalli.

I prezzi sono tornati sostanzialmente quelli di quattro settimane fa e quindi risulta decisamente inopportuno parlare di caduta dei prezzi, semmai di inadeguatezza di quelli visti nel recentissimo trascorso.

Rame nuovamente vicino a 8.300 dollari

Il Rame sta esplorando nuovamente il territorio che si trova a ridosso della soglia degli 8300 dollari 3mesi con un percorso di avvicinamento che gli è costato il 2,3% di arretramento su base settimanale. Una linea di tendenza che porterà il “metallo rosso” ad addentrarsi in un ambito di quotazione che risultava la normalità solo quattro settimane fa.

Lo Zinco ha terminato il calo costante

Lo Zinco non sta trovando spunti o, meglio dire stimoli importanti di reazione al costante calo che ha visto la riproposizione di quota 2500 come valore USD 3mesi. I dati riferiti al consumo di Zinco “fisico” non sono certo confortanti al momento, ma se non altro gli ultimi riscontri di prezzo trovano concordi venditori e compratori.

Le leghe, Ottone e Zama

L’Ottone e la Zama seguiranno sostanzialmente gli andamenti dei metalli di base coinvolti. Il computo Rame e Zinco determinerà una fase di arretramento in termini di valori effettivi delle leghe di Ottone, mentre per quanto riguarda la Zama la discesa sarà condotta ad un passo decisamente più lento.

Alluminio, è il momento di acquistare

L’Alluminio opporrà una sostanziale resistenza ad un ulteriore arretramento del suo riferimento LME 3mesi e quindi il termine di giudizio che si può dare all’attuale prezzo di Borsa è quello di considerarlo decisamente interessante, più per gli acquisti che per le vendite.

Momento particolare per il Nichel

Il momento del Nichel è molto particolare, dove la sua attuale determinazione di Borsa presenta degli aspetti puramente convenzionali più che di effettivo riferimento per il suo valore di mercato. Gli equilibri che portano all’attuale formazione del prezzo in seno al listino LME sono fortemente instabili e quindi poco definibili in termini previsionali, con l’unica certezza per il Nichel di aver finalmente trovato la collocazione di “fine corsa” del suo lunghissimo viaggio ribassista.

Piombo ancora resistente al fattore decrescita

La vitalità del Piombo continua ad essere intatta e la recente resistenza al fattore decrescita del prezzo dollari 3mesi ne è un elemento di certezza, anche se è opportuno sottolineare in questo frangente la totale assenza di elementi tali da determinare un suo rinforzo.

Non semplice interpretare l’attuale situazione dello Stagno

La collocazione dell’attuale prezzo LME dello Stagno porta a delle considerazioni non certo semplicistiche, come non facile risulta, da molto tempo ormai, la sua interpretazione in ambito previsionale. Alla luce degli ultimi eventi occorre però sottolineare una situazione di prezzo abbastanza particolare per lo Stagno con la presenza di un accumulo di liquidità rialzista a dare un sostanziale via libera ad un indirizzo di crescita moderato del suo riferimento LME.

UNO SGUARDO ALLA REALTA’ PRODUTTIVA

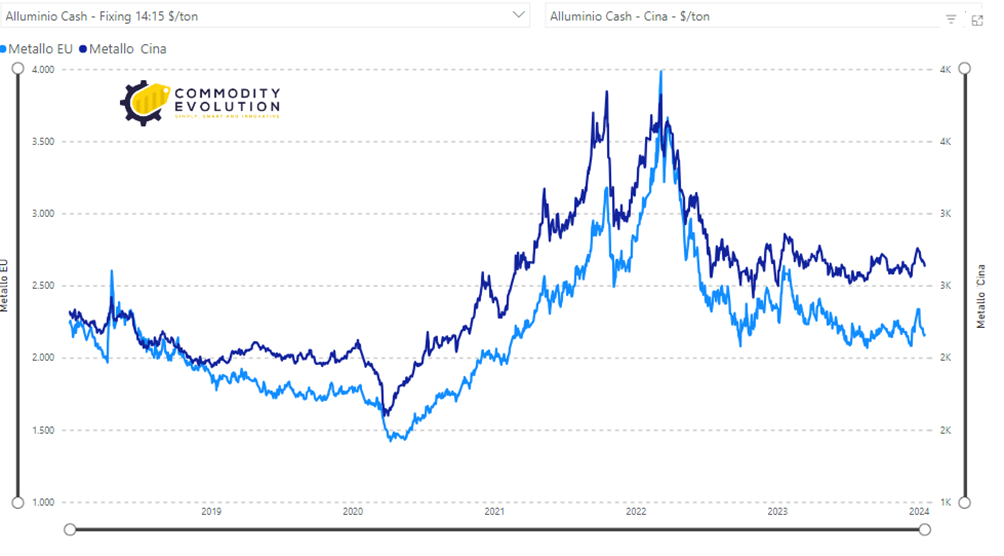

Alluminio LME $/ton VS Alluminio Shanghai $/ton – Powered by Commodity Evolution

Alluminio: la produzione in Cina nel 2023 raggiunge un livello record ma il tasso di crescita rallenta

La produzione di alluminio primario della Cina ha raggiunto un livello record nel 2023, ma il tasso di crescita è rallentato, come hanno mostrato i dati di mercoledì, a causa delle limitazioni alla produzione dovute al maltempo nelle fonderie del sud-ovest del Paese.

Secondo i dati dell’Ufficio Nazionale di Statistica (NBS), l’anno scorso il più grande produttore di alluminio al mondo ha prodotto 41,59 milioni di tonnellate di alluminio primario. La produzione è stata sostenuta da una forte attività in alcune delle principali regioni produttive della Cina, in condizioni di redditività, e dall’entrata in funzione di nuovi progetti, soprattutto nella regione settentrionale della Mongolia Interna.

Tuttavia, il tasso di crescita annuale del 3,7% ha segnato il terzo anno consecutivo di rallentamento. La produzione nel 2023 è cresciuta in modo modesto, poiché la capacità si è avvicinata al tetto imposto dal governo ed è stata influenzata dalla carenza di energia nel sud-ovest del Paese, sostenuta dallo Stato.

Nel 2018 la Cina ha fissato un tetto nazionale di capacità di 45 milioni di tonnellate per l’alluminio come parte dei suoi sforzi per controllare il consumo di energia nel settore ad alta intensità energetica. L’industria ha stabilito una capacità produttiva totale annua di 44,43 milioni di tonnellate entro la fine del 2023.

La siccità nello Yunnan, la quarta regione produttrice di alluminio del Paese, ha portato a una fornitura insufficiente di energia idroelettrica e alle fonderie locali è stato chiesto di ridurre la produzione.

L’offerta limitata insieme alla crescente domanda di metallo, soprattutto da parte del settore delle energie rinnovabili, ha spinto i prezzi dei futures dell’alluminio sullo Shanghai Futures Exchange a salire del 9,1% nel 2023. A dicembre la Cina ha prodotto 3,59 milioni di tonnellate di alluminio, con un aumento del 4,9% rispetto all’anno precedente.

La produzione di alluminio della Cina ha raggiunto un livello record

La produzione di questo metallo nel 2024 dovrebbe aumentare di circa 1 milione di tonnellate, pari al 2,4%, fino a 42,7 milioni di tonnellate, con l’avvio di nuovi progetti nel terzo trimestre. La produzione di 10 metalli non ferrosi, tra cui rame, alluminio, piombo, zinco e nichel, è aumentata del 7,1% fino a 74,7 milioni di tonnellate nel 2023, un record.

La produzione di dicembre è aumentata del 7,3% rispetto all’anno precedente, raggiungendo i 6,59 milioni di tonnellate. Gli altri metalli non ferrosi sono stagno, antimonio, mercurio, magnesio e titanio.

Nel frattempo, i prezzi dell’alluminio LME hanno registrato un nuovo calo, raggiungendo area 2.187 $/ton, in calo dell’1,04% rispetto alla chiusura del giorno precedente.

APPROFONDIMENTO

Materie prime nel 2024? Le prospettive sono cautamente ottimiste.

Le previsioni di Ing Group per il 2024 sono leggermente rialziste per la maggior parte delle commodity, metalli compresi.

Il 2023 non è stato l’anno che molti si aspettavano per quanto riguarda le materie prime. Dopo anni come il 2021 e il 2022, dove le commodity erano state l’asset class con le migliori performance, era quasi automatico attendersi che quest’anno avrebbe ricalcato i precedenti e che le materie prime continuassero a mettere a segno nuovi record. Tuttavia non è stato così.

L’Europa ha avuto un inverno 2022/23 insolitamente mite, facendo svanire i timori sulle forniture di gas naturale e lasciando il mercato nella tranquillità. Inoltre, i mercati hanno sottovalutato la capacità dei flussi commerciali di adattarsi alle sanzioni contro la Russia, mentre la riapertura dell’economia cinese non è andata come previsto, soprattutto a causa della crisi del settore immobiliare.

Nel frattempo, l’inasprimento delle politiche monetarie da parte delle banche centrali e il rafforzamento del dollaro americano hanno creato altri problemi ai mercati delle materie prime.

Il 2024…

Se il 2023 si è rivelato un anno peggiore per le commodity di quanto gli analisti si attendevano, come sarà il 2024?

Secondo Ing Group, c’è da essere moderatamente positivi, con i fondamentali per la maggior parte delle materie prime che sono state giudicati da neutrali a leggermente rialzisti.

Ci sono fondate aspettative che la Federal Reserve americana (FED) cominci a tagliare i tassi di interesse, indebolendo così il dollaro e creando un contesto più favorevole per le materie prime. Di contro, ci sono rischi che la domanda si indebolisca per una scarsa crescita globale nel corso del prossimo anno.

Le materie prime energetiche…

Cominciamo ad esaminare la commodity più importante: il petrolio. Le prospettive dell’oro nero sono legate naturalmente alla politica dell’OPEC+. Il gruppo dei paesi produttori di petrolio, e in particolare l’Arabia Saudita, hanno dimostrato di voler sostenere i prezzi quest’anno e questo atteggiamento è probabile che non cambi nel 2024.

Sempre secondo Ing Group, il mercato petrolifero rimarrà in equilibrio nella prima metà del prossimo anno prima di entrare in deficit nella seconda parte del 2024. In termini di prezzi ciò si tradurrà in prezzi più alti rispetto ai livelli attuali.

Più tranquillo il mercato del gas naturale che gode questa volta di stoccaggi completi in Europa, che dovrebbe diventare sempre meno vulnerabile per la carenza di gas man mano passano i mesi.

I metalli…

Più incerte invece le prospettive dei metalli. Tutto dipenderà dalla Cina e dal suo settore immobiliare ma, a quanto sembra, non ci sarà una ripresa significativa della domanda di metalli. Per il 2024 le previsioni indicano un sostanziale equilibrio per la maggior parte dei mercati dei metalli di base.

Tuttavia, le scorte storicamente limitate per la maggior parte dei metalli lasciano qualche margine di rialzo. Fa eccezione il nichel che presenta fondamentali ribassisti, con il mercato destinato a rimanere in ampio surplus per diversi anni.

Nel caso dei metalli preziosi, su tutti svetterà l’oro, destinato a mettere a segno nuovi record nel 2024. Le aspettative che la FED inizi a tagliare i tassi indicano un contesto molto favorevole per il metallo giallo, che verrà spinto anche dagli acquisti delle banche centrali.

Le commodity agricole…

Sul mercato dei cereali, secondo Ing Group, è probabile che i prezzi del mais rimangano sotto pressione con l’aumento delle scorte, mentre i prezzi della soia potrebbero scendere leggermente sulla scia della crescente produzione sudamericana.

Il cacao dovrebbe rimanere volatile (dopo un 2023 con prezzi record) mentre i prezzi delo zucchero sono destinati a rimanere elevati per il deficit esistente sul mercato globale.

CURIOSITA’

La classifica dei primi 15 paesi del Global Talent Competitiveness Index 2023.

Dove vanno i migliori talenti del mondo? In Svizzera, Singapore e…

Ecco quali sono i paesi che prevalgono sugli altri nell’attrarre, sviluppare e trattenere i talenti, cosa che fornisce loro un vantaggio competitivo nell’economia globale.

La business school francese INSEAD pubblica ogni anno il Global Talent Competitiveness Index, che classifica i paesi in base alla loro capacità di attirare, sviluppare e trattenere talenti. Naturalmente, la capacità di un sistema-paese di attirare talenti, fornisce un grosso vantaggio competitivo nell’economia globale.

Nella graduatoria di quest’anno non ci sono grosse sorprese, con la Svizzera che si classifica come il paese più competitivo, seguita da Singapore e dagli Stati Uniti. Anche l’Europa nel suo insieme si dimostra assai attraente, visto che ha 17 paesi tra i primi 25.

I 4 fattori cruciali

Ma quali sono i fattori che contribuiscono ad attirare talenti in un paese? Non molti, visto che possiamo sintetizzarli in 4 punti:

un’economia forte e in crescita;

un’istruzione di alta qualità;

un ambiente lavorativo competitivo e inclusivo;

una cultura che valorizza i talenti.

Avere lavoratori talentuosi significa essere in grado di affrontare le sfide a cui ci chiamano le nuove tecnologie e la crisi climatica, che stanno creando nuovi posti di lavoro ma che richiedono competenze specializzate.

I paesi che stanno cercando di diventare sempre più attrattivi spesso lo fanno concentrandosi su uno o più di questi fattori. Ad esempio, il Messico ha migliorato la sua competitività nell’attrarre talenti concentrandosi sull’apprendimento permanente.

L’Italia in 32esima posizione

Per trovare l’Italia in questa graduatoria dobbiamo scorrere fino alla 32esima posizione. Il nostro paese è attrattivo per i talenti più o meno come la Lituania (31esima posizione) o la Lettonia (33esima posizione), un grosso handicap per la competitività internazionale della nostra economia.

LINK UTILI

Newsletter redatta in collaborazione con i seguenti partner, per maggiori informazioni e approfondimenti o per consultare tabelle e grafici clicca sui link

METALWEEK: https://www.metalweek.it//filemanager/mw/MWBASE240115.html

COMMODITY EVOLUTION: https://www.commodityevolution.com/2024/01/17/alluminio-la-produzione-in-cina-nel-2023-raggiunge-un-livello-record-ma-il-tasso-di-crescita-rallenta/

METALLI RARI: https://www.metallirari.com/materie-prime-2024-prospettive-cautamente-ottimiste/

METALLI RARI: https://www.metallirari.com/dove-vanno-migliori-talenti-mondo-svizzera-singapore/

Se sei arrivato a leggere fino a qui ti ringrazio, vuol dire che ti è piaciuta la newsletter.

Ti chiedo di lasciare un commento o una tua considerazione in merito ai temi trattati oppure una domanda alla quale vorresti risposta.

Se conosci qualcuno al quale potrebbero interessare questi temi inoltra il link al blog, grazie per la collaborazione.

Recent Comments