Buongiorno,

Condivido con te le ultime notizie dalla Borsa LME relative alla scorsa settimana ed alcuni approfondimenti dal mondo dei metalli.

Il comparto speculativo-finanziario sta cercando di dire la sua in relazione ai nuovi stimoli del Governo cinese sul piano economico, ma la risposta degli utilizzatori è stata piuttosto tiepida sui recenti rialzi degli “industriali”.

La quantità di denaro che il Governo cinese sta letteralmente dilapidando per sostenere l’economia del paese risulta ormai un difficile esercizio di memoria.

Agli aiuti diretti, l’ultimo in ordine di tempo ad inizio gennaio è stato quello sul sostegno all’edilizia rurale per un controvalore in Dollari USD di circa 40 miliardi, si aggiungono in molteplice successione gli aggiustamenti ai regolamenti bancari mirati all’allentamento dei vincoli amministrativi per la concessione del credito alle imprese.

Le reazioni dei mercati ad ogni annuncio cinese risultano sempre piuttosto scomposte, nonostante la distanza chilometrica di molte piazze finanziarie rispetto alla Cina, anche in riferimento della ricaduta diretta in termini di benefici degli utilizzatori di metalli che si trovano letteralmente dall’altra parte del mondo e con l’aggiunta delle difficoltà sopravvenute in termini di logistica sulla rotta Far East – Suez – Mediterraneo.

I cosiddetti “scalini di prezzo” si sono evidenziati in modo diffuso sul listino LME anche la scorsa settimana, con crescite più o meno marcate tra metallo e metallo che in termini generali ha portato ad un incremento periodico del 3,3% dell’indice LMEX.

Nuovo massimo relativo per il Rame

Il Rame, come di consueto, ha guidato la tendenza portandosi a segnare un nuovo massimo relativo dalla di fine dicembre con un aumento medio settimanale di 2,2 punti percentuali. Una crescita che comunque non ha fondamenti forti e in gran parte dovuta ad un volume eccessivo di posizioni “lunghe”, aperte soprattutto da un comparto speculativo-finanziario eccessivamente confidente sulle notizie provenienti dalla Cina.

Zinco sopravvalutato

Lo Zinco non è certo lo specchio del suo attuale valore di Borsa, con il prezzo 3mesi aver preso un abbrivio rialzista più per la situazione generale del listino che di un reale fabbisogno di “fisico” da parte degli utilizzatori. L’eccesso di liquidità rialzista venutasi a creare nelle ultime sedute LME sullo Zinco dovrà necessariamente defluire come in flessione risulterà il suo prezzo.

Le leghe – Ottone e Zama

Le leghe di Ottone e Zama, viste le attuali collocazioni di Borsa dei due metalli di riferimento, non saranno interessate ad ulteriori correzioni rialziste di prezzo, ma non è al momento neanche da considerare un significativo ridimensionamento delle rispettive quotazioni di mercato.

Valore adeguato per l’Alluminio

La situazione dell’Alluminio non sarà molto differente da quelle viste finora, anche se l’attuale valore USD 3mesi non risulta certo inadeguato in relazione all’importanza che riveste questo metallo sia all’interno del listino LME, sia in un ambito diretto del suo impiego produttivo. La collocazione ideale del prezzo dell’Alluminio sarà quindi da individuare tra la linea dei 2200 dollari ed il massimo relativo riportato nelle scorse sedute.

Positivo anche il Nichel

Il Nichel ha risposto positivamente alle sollecitazioni presenti in Borsa, dando evidenza che i 16mila USD 3mesi non saranno facilmente superabili verso in basso, ma neanche nel breve lo si potrà vedere oltre l’attuale massimo relativo nuovamente raggiunto a distanza di tre settimane.

Piombo in costante equilibrio tra domanda e offerta

Il Piombo non sta avendo di certo un andamento coerente e lineare in termini di quotazione LME, ma quello che sorprende è il mantenimento costante dell’equilibrio tra le componenti domanda e offerta che gli permette di superare qualsiasi criticità nella definizione di prezzo.

Momento di rinforzo per lo Stagno

Il momento di rinforzo della quotazione 3mesi dello Stagno non conoscerà un rallentamento anche in presenza di una possibile fase di calma sul resto del listino LME, a significare la totale indipendenza di questo metallo rispetto alle dinamiche degli altri “industriali”.

UNO SGUARDO ALLA REALTA’ PRODUTTIVA

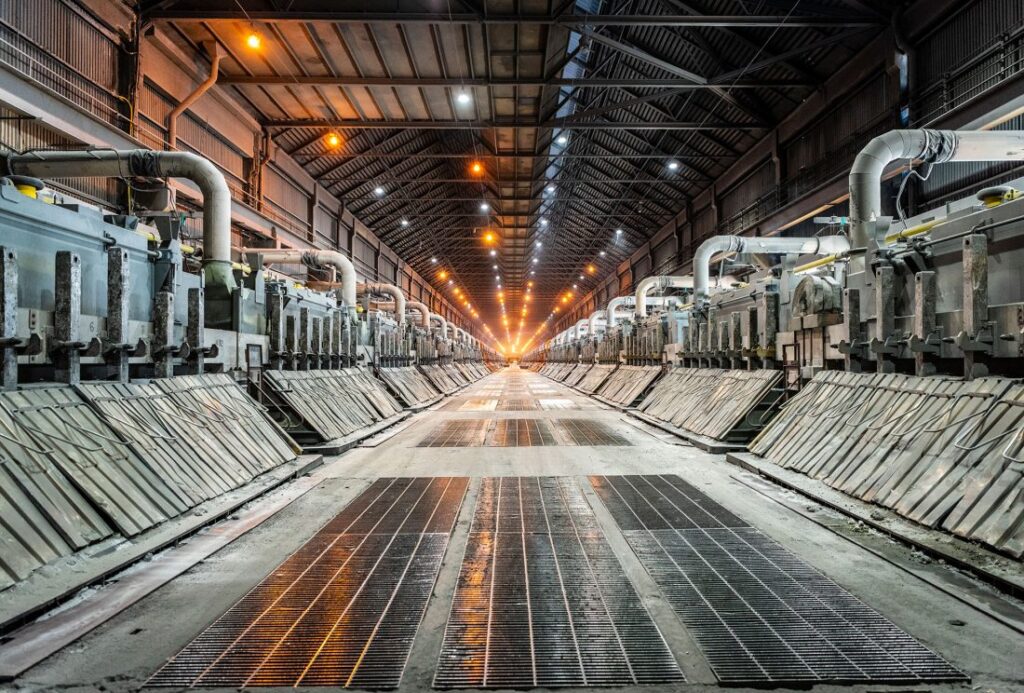

L’inesorabile declino dell’alluminio primario negli USA

Un altro smelter di primario negli Stati Uniti tira i freni e riduce l’operatività a causa di costi energetici troppo alti (carbone) e della concorrenza delle importazioni.

Non c’è soltanto l’industria europea dell’alluminio in grave crisi. Anche quella degli Stati Uniti è incamminata verso un declino che sembra inesorabile. Tuttavia, come vedremo nel seguito, c’è una grossa differenza che rende meno critica la posizione americana rispetto a quella dell’Unione Europea.

È notizia di questi giorni il rallentamento dell’operatività dello stabilimento di New Madrid, della Magnitude 7 Metals, che segna un ulteriore colpo per il settore dell’alluminio primario degli Stati Uniti, riducendo a soli quattro i produttori operativi sul suolo americano (la produzione dello scorso anno è stata di 785.000 tonnellate).

Anche questo episodio riflette una preoccupante tendenza di declino, iniziata dall’inizio del millennio, quando gli USA vantavano ben 20 fonderie. Ma, oggi, il settore sembra messo in croce dai costi energetici elevati e dalla concorrenza delle esportazioni cinesi.

Anni di costante diminuzione della produzione nazionale

I tentativi dell’amministrazione Trump di rivitalizzare l’industria attraverso dazi doganali si sono rivelati inefficaci, con impianti come Intalco a Washington e la fonderia di Hawesville della Century Aluminum in Kentucky che hanno cessato le loro attività.

La produzione nazionale di metallo primario, sebbene abbia registrato un breve incremento tra il 2018 e il 2019, ha subito una costante diminuzione nei successivi anni.

Il recente declino dello stabilimento di New Madrid, in particolare, evidenzia chiaramente quanto siano gravi i problemi energetici per la produzione di alluminio negli Stati Uniti. L’impianto, alimentato da costosi generatori a carbone, non solo lotta per rimanere competitivo ma presenta anche gravi problemi ambientali.

Una situazione che contrasta con le tendenze globali verso l’uso di energia rinnovabile, specialmente in Cina, rendendo gli impianti statunitensi obsoleti e non competitivi.

Grandi aziende come Ford, General Motor e Pepsi hanno chiesto al Dipartimento dell’Energia di investire in alluminio pulito prodotto negli USA. Tuttavia, nonostante l’Inflation Reduction Act, manca ancora una strategia onnicomprensiva per integrare la produzione di alluminio primario con le energie rinnovabili.

Ma, per fortuna, c’è il Canada e il suo alluminio green

Di conseguenza. molti esperti ritengono che il futuro dell’industria dell’alluminio primario negli Stati Uniti sia incerto. Tuttavia, gli Stati Uniti, a differenza dell’Europa, possono contare sulle importazioni di un paese che è quasi un tutt’uno con il mercato americano: il Canada.

Il Canada, con le sue fonderie alimentate da energia idroelettrica, è sempre di più una fonte affidabile ed ecologica di alluminio primario per gli Stati Uniti.

Per quanto riguarda gli stabilimenti americani di alluminio primario è abbastanza improbabile che entreranno nel futuro verde del settore, a meno che il governo statunitense non intervenga in modo significativo per rinnovare tutti gli impianti inefficienti ed obsoleti.

Di fatto, è ragionevole pensare che l’alluminio primario negli Stati Uniti sarà sempre più canadese e sempre meno americano.

APPROFONDIMENTO

Alluminio: il metallo emerge come una delle materie prime colpite dai problemi del Mar Rosso

La crisi del Mar Rosso sta causando interruzioni nella catena di approvvigionamento globale dell’alluminio.

Grazie alle sue opzioni logistiche globali, potrebbe fornire una fonte affidabile di alluminio, ha dichiarato un rappresentante di Rusal in risposta alle voci del settore secondo cui l’UE potrebbe introdurre ulteriori restrizioni alle importazioni di alluminio dalla Russia nel 13° pacchetto di sanzioni previsto per il biennio dell’invasione russa dell’Ucraina a fine febbraio.

Nel precedente 12° pacchetto, uscito il mese scorso, l’UE ha vietato le importazioni di vergelle, estrusi e fogli di alluminio russi. Secondo Rusal, l’alluminio sta quindi emergendo tra le materie prime colpite dalle complicazioni del trasporto marittimo attraverso il Mar Rosso e il Canale di Suez.

I recenti attacchi dei ribelli Houthi hanno aumentato i rischi in questa arteria di trasporto di importanza globale. Si tratta della rotta più breve tra l’Europa e l’Asia e il trasporto mercantile nel Mar Rosso è diminuito.

Alcune aziende stanno assorbendo i maggiori costi logistici associati ai bypass.

Rallentamento degli arrivi in Europa

Circa 3 milioni di tonnellate di alluminio all’anno passano normalmente attraverso la rotta di Suez, ma i recenti eventi hanno comportato un rallentamento degli arrivi in Europa.

Le importazioni dell’Unione Europea dal Medio Oriente e dal Sud-Est asiatico – quelle spedite attraverso il Canale di Suez ed esposte alle continue dislocazioni di trasporto – sono diventate di recente più significative con la necessità di compensare il calo del 40% dell’anno scorso del volume di alluminio proveniente dalla Russia.

Secondo stime, l’Europa dovrebbe importare 400.000 tonnellate di alluminio russo nel 2024, in calo rispetto a 1 milione di tonnellate all’anno prima del 2022, mentre le importazioni complessive di alluminio del blocco ammontano a 4,5 milioni di tonnellate all’anno.

Un’altra grande azienda russa di metalli di base, Nornickel, non utilizza il Canale di Suez. Per quanto riguarda le esportazioni via mare, continua a fornire nichel all’Europa attraverso Rotterdam e spedisce la maggior parte dei suoi prodotti a Tangeri, sullo stretto di Gibilterra, da dove il metallo viene consegnato agli utenti finali da altri vettori.

Anche l’industria mineraria e dei metalli in generale si aspetta un effetto negativo piuttosto che neutro dai problemi del Mar Rosso, in quanto le elevate percorrenze dei viaggi finiranno per incidere sui prezzi di alcuni metalli.

Scarso effetto sulle importazioni di acciaio

Finora la situazione del Mar Rosso ha avuto un effetto limitato sulle importazioni di acciaio in Europa, soprattutto a causa degli effetti delle misure di salvaguardia, ma gli operatori di mercato hanno dichiarato di ritenere che l’aumento dei costi di trasporto e le potenziali interruzioni delle forniture causate dal riorientamento delle navi intorno a Capo di Buona Speranza potrebbero avere un impatto nel secondo trimestre.

Normalmente, dopo essere stato stoccato nei porti europei, l’acciaio importato dall’Asia e dall’India, soprattutto i coils, viene sdoganato all’inizio di ogni trimestre.

Dipenderà quindi dall’evoluzione della situazione nel Mar Rosso. Ma si potrà assistere a qualche interruzione quando arriveranno le nuove consegne nel secondo trimestre.

Il Canale di Suez è utilizzato soprattutto per il trasferimento di petrolio e gas, ma è importante anche per i minerali solidi. Nel 2019, 53,5 milioni di tonnellate di minerali e metalli e 35,4 milioni di tonnellate di carbone hanno percorso il canale, secondo le informazioni riportate sul sito web della Nuova Zelanda dedicato agli affari esteri e al commercio.

CURIOSITA’

La geografia globale dei ricchi: uno sguardo ai milionari nel mondo

Come è distribuita la popolazione mondiale dei milionari? Nel 2023 i milionari risultano concentrati in Nord America, l’epicentro di tutta la ricchezza del mondo.

Nel 2022, il mondo ha visto una concentrazione di ricchezza senza precedenti, con la ricchezza globale delle famiglie ammontante a 454mila miliardi di dollari.

Un dato ancor più sorprendente? La metà di questa astronoma cifra era nelle mani dei milionari.

Ma chi sono questi milionari e dove vivono?

Il Global Wealth Report 2023, frutto della collaborazione tra UBS e Credit Suisse, ci offre una finestra su questa élite finanziaria. Secondo il rapporto, il mondo nel 2022 contava quasi 60 milioni di milionari.

Questa cifra rappresenta un segmento significativo della popolazione globale, con un impatto profondo su economie, politiche e tendenze culturali.

I ricchi del mondo sono polarizzati in Nord America

Ma dove risiede questa élite? Il 42% di questi milionari vive in Nord America, rendendo il continente un epicentro della ricchezza mondiale. Questa distribuzione geografica della ricchezza getta luce su una realtà economica in cui la distribuzione della ricchezza rimane fortemente polarizzata.

La definizione di milionari di UBS abbraccia individui con un patrimonio netto totale di almeno 1 milione di dollari, considerando attività finanziarie e non e deducendo i debiti. Questa definizione, adattata ai tassi di cambio e all’inflazione, fornisce una misura standardizzata a livello globale.

340mila milionari a New York!

Focalizzando l’attenzione sugli Stati Uniti, troviamo il più grande gruppo di milionari al mondo, composto da quasi 23 milioni di persone. Questo dato rappresenta il 40% della popolazione milionaria globale.

Città come New York sono fulcri di questa concentrazione di ricchezza, con 340.000 milionari. Tuttavia, è importante notare che, rispetto al 2021, c’è stata una leggera diminuzione nel numero di milionari statunitensi, un riflesso del calo del valore delle attività finanziarie.

Alle spalle degli Stati Uniti si posiziona la Cina, con 6 milioni di milionari che rappresentano circa il 10% del totale mondiale. Dal 2012, città come Hangzhou e Shenzhen sono diventate centri vitali per la crescita della ricchezza in Cina.

Francia e Giappone sono quasi pari, con circa 2,8 milioni di milionari ciascuno, seguiti da Germania e Regno Unito con 2,6 milioni ciascuno. Sorprendentemente, economie in rapida crescita come l’India e il Brasile non figurano tra i primi 10 paesi, nonostante aumenti significativi nella loro popolazione milionaria.

UBS prevede che entro il 2027 il numero di milionari nel mondo supererà gli 85 milioni, un aumento di 26 milioni rispetto ai numeri attuali. Questa previsione evidenzia non solo una crescita della ricchezza globale, ma anche la sua crescente concentrazione nelle mani di pochi.

I 10 paesi con il maggior numero di milionari

1º STATI UNITI (22,7 milioni di milionari)

2º CINA (6,2 milioni di milionari)

3º FRANCIA (2,8 milioni di milionari)

4º GIAPPONE (2,8 milioni di milionari)

5º GERMANIA (2,6 milioni di milionari)

6º REGNO UNITO (2,6 milioni di milionari)

7º CANADA (2 milioni di milionari)

8º AUSTRALIA (1,8 milioni di milionari)

9º ITALIA (1,3 milioni di milionari)

10º COREA DEL SUD (1,3 milioni di milionari)

LINK UTILI

Newsletter redatta in collaborazione con i seguenti partner, per maggiori informazioni e approfondimenti o per consultare tabelle e grafici clicca sui link

METALWEEK: https://www.metalweek.it//filemanager/mw/MWBASE240129.html

METALLI RARI: https://www.metallirari.com/inesorabile-declino-alluminio-primario-usa/

COMMODITY EVOLUTION: https://www.commodityevolution.com/2024/01/29/alluminio-il-metallo-emerge-come-una-delle-materie-prime-colpite-dai-problemi-del-mar/

METALLI RARI: https://www.metallirari.com/geografia-globale-ricchi-sguardo-milionari-mondo/

Se sei arrivato a leggere fino a qui ti ringrazio, vuol dire che ti è piaciuta la newsletter.

Ti chiedo di lasciare un commento o una tua considerazione in merito ai temi trattati oppure una domanda alla quale vorresti risposta.

Se conosci qualcuno al quale potrebbero interessare questi temi inoltra il link al blog, grazie per la collaborazione.

Recent Comments